今回は住宅ローンの話。

いつも通り、自分の場合はこうだった、という話であって、他の誰にも当てはまるわけではないし、特にお金に関しては杜撰なので、ここに書かれてる内容をあまり参考にしない方がいいです。

家づくりを進めるにあたって、借入可能額+頭金で、自分がどれぐらいの金額を出せるのかを把握しておくと、その後の話がスムーズに進むので、なるべく早い段階で把握しておきたい。

自分はスーモカウンターで試算方法を教えてもらい、2パターンの借入可能額の試算を行った。

ひとつは年収からどれぐらい借入ができるか(金融機関がどれぐらい貸してくれるか)を試算。もうひとつは、毎月の返済額からどれぐらい借入ができるかを試算。

「住宅ローン 返済シミュレーション」とかでググると、試算できるサイトが色々出てくるけど、金利とか返済負担率とか、慣れないと何を入れれば良いのかよくわからない部分があったりする。

というわけで、 フラット35 のサイトでのシミュレーションを元に簡単に解説。

家を建てる予定がない人でも、試してみるとおもしろい、かも。

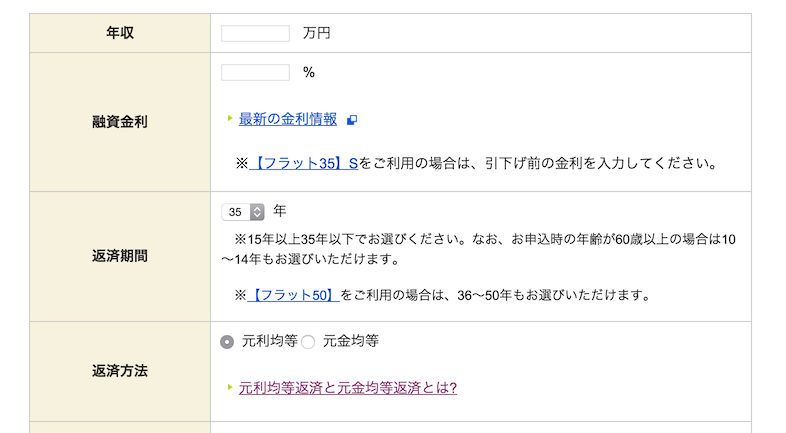

年収から借入可能額を計算:【フラット35】 で試算ができる。

「年収」の部分は、会社員であれば額面年収を入力する。自分のようなフリーランスの場合は、売上から経費を差し引いた所得を入力する。

「融資金利」は金融機関の審査では4%が一般的とのことなので、「4」と入力。

「返済期間」は特に決めていなければ35年でいいかと。

「返済方法」の「元利均等」と「元金均等」は、「元利均等」が一般的なので、わからなければ「元利均等」のままで。違いについて知りたい人は 1-5. 元利均等返済と元金均等返済とは?:長期固定金利住宅ローン 【フラット35】 を参照。

更に下の方には、「他の借入金」という項目があるので、自動車ローンやキャッシングなどの借入がある場合は入力。

最後に「計算する」ボタンをクリックすれば、借入可能額が表示される。

借入可能額を試算する際、隠れパラメータとして「返済負担率(収入に占める返済額の割合)」がある。金融機関の審査では、一般的には年収400万円未満の場合は30%、400万円以上の場合には35%が使われるらしい。【フラット35】のご利用条件:長期固定金利住宅ローン 【フラット35】 でも同様の数字が定められている。この試算サイトでも、計算結果を見る限りではこの数値が使われてるっぽい。

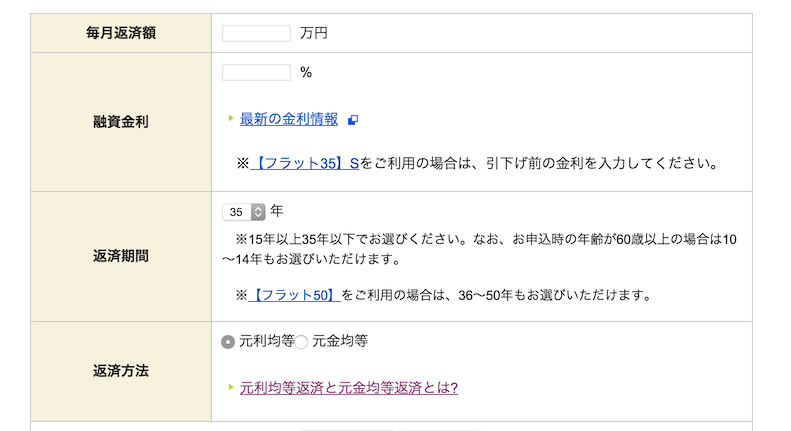

毎月の返済額から借入可能金額を計算:【フラット35】 で試算ができる。

「毎月の返済額」には、これぐらいは出せるかな、という金額を入力。自分の場合は、元々賃貸物件を探していたので、想定していた家賃金額を入力して試算した。ただし、賃貸と違って、固定資産税や今後の修繕のための積立などが必要なので、賃貸で出せる家賃よりは少し抑えて入力した。

「融資金利」は、フラット35で借りる場合には、フォーム上にある「最新の金利情報」のリンクを開いて表示される金額を入力。これを書いている2015年12月現在だと1.550%。ただし、フラット35S が適用できる場合までは考慮されていない。適用できる場合には、10年間(または5年間)は金利が0.6%引き下げられるので、試算額よりも更に多く借入ができる。

「返済期間」「返済方法」は、特に決めていなければ、35年、元利均等で。

金利については、変動金利もあれば、期間選択型とか色々あるし、借り換えとかも考慮すると、実際どれぐらいの金利を想定して試算すればよくわからん、となるけど、とりあえずざっくり試算するだけなら、フラット35の固定金利で試算しておけば良さそう。変動の方が金利が低いので、試算上の借入可能額は大きくなるけど、少なめに見積もった方が安全なので。

「年収に基づいた借入可能額」と「毎月の返済額に基づいた借入可能額」の2つの借入可能額を試算したわけだけど、今後家づくりを進めるにあたって、どちらの金額を元に進めていくか、を決める必要がある。

「年収に基づいた借入可能額」は金融機関による審査で借入ができる上限額の推定値、という性格もあるので、この金額以上には借入できない可能性が高い。したがって「年収に基づいた借入可能額 < 毎月の返済額に基づいた借入可能額」の場合には、「年収に基づいた借入可能額」を元に進める。

「年収に基づいた借入可能額 > 毎月の返済額に基づいた借入可能額」の場合には、どちらを採用してもいいけど、自分が現実的に返済できるであろう金額である「毎月の返済額に基づいた借入可能額」を元に進めた方が安全。

自分の場合は「毎月の返済額に基づいた借入可能額」で試算した額を上限として話を進めていった。

資金計画を立てるにあたって、今後の人生でどういった出来事が起こるか(出産、入学、車買い換え等)を表にしたライフイベント表と、その時々でどれぐらい収入や支出があるかを表にしたキャッシュフロー表をまずは作成する、というやり方もあるけど、自分はそこまではやっておらず、詳しくは知らないので、そういうやり方がある、という紹介だけに留めておく。

フリーランスだから、数年後の収入がどうなってるかなんて全然わからない、というのもあるけど、そもそも表をつくるのがめんどくさい。子供5人いるから、ライフイベントもその分多いし。

前回のエントリ でハウスメーカー巡りをした際に、そのうちのいくつかでは、次回の打ち合わせでは住宅ローンの仮審査の申し込みをしましょう、これこれの書類の用意をお願いします、みたいな話になった。そりゃあ営業としては、こいつちゃんと支払いできるのか、ってのは早めに知りたいだろう。

実際、借入可能額を試算してみたわけだけど、本当にその金額を借入可能かどうかわからない。特にフリーランスで実績もほとんどないため、審査が通らない可能性も高い。

というわけで、前回のエントリで絞り込んだハウスメーカーに、仮審査の申し込みをお願いした。他のハウスメーカーとも打ち合わせした中で、土地と家でだいたいこれぐらいかな、とおおざっぱな金額感は把握できたので、その金額を元に「土地の金額+家の金額ー頭金」で仮審査してもらうことにした。これは、試算した借入可能額よりは低い金額だけど、高すぎると審査通る可能性が更に低くなりそうだな、と思ったので、最低限必要になりそうな金額で申請することにした。

仮審査にあたって、都銀、地銀、信用金庫・ゆうちょ銀行、フラット35、それぞれについてまとめた1枚ペラの紙を担当営業が用意してくれた。以下、それからの抜粋。

自己資本比率が一番のポイント。借入額の1〜2割が必要。審査の見方は機械的。金利は比較的安く、銀行の窓口が多いので返済や使い勝手も良い。

自己資本比率は都銀と同じだけど、融通が利く可能性がある。安定性を証明できる資料、今年度の見込収支が説明できる資料があれば可能性は高まる。金利、サービスなどはコンビニのお陰で大きな差はなくなっている。

自営業、個人事業主に強い商品を扱っている。審査が通る可能性が高い。金利は割高。

国が支援する住宅ローン貸付、窓口は金融機関だが大本は住宅融資支援機構。審査は緩いが、勤続年数の長さは審査上見られ、信金系の次に可能性は高い。35年の長期固定が魅力。性能が高い住宅の場合は優遇もあり。

また、審査のポイントについても書かれていて、「自己資金をなるべく多く出す」「収入の安定性を証明できる資料が準備できるか」「健康かどうか」とまとめられていた。

ハウスメーカーにはこのうち、地銀とフラット35の仮審査の申し込みをお願いした。都銀はまず通らないだろうと思ったのと、信金系は金利が高いのでお勧めしにくい、と担当営業に言われたので。

自分は審査の段階ではフリーになってから1年ちょいしか経っておらず、都銀や地銀は、確定申告の実績が2期分はないとまず通らない、とのことで、当然のことながら地銀の審査は落ちた。あと、自己資本比率が1割に満たないから、というのもありそう。

ただ、ファイナンシャルプランナーの方と話したところ、この確定申告の内容であれば、2期分あれば通りますよ、とも言われた。

フラット35も多分通らないだろうな、と思っていたし、通っても減額される可能性が高い、とファイナンシャルプランナーの方から言われていて、審査通らなかったら、スケジュールを後ろにずらして、また次の確定申告の後に改めて審査しよう、と思っていたら、希望額満額で通ってしまった。2期目の見込収入がわかる契約書や発注書のコピーも提出したので、それが良かったのかもしれない。

というわけで、フリーランスだと審査通りにくいと言われているし、実際地銀の審査は落ちたわけだけど、全然通らないというわけでもない、ということがわかった。

とは言え、やはり会社員の方が通りやすいことは確かであるし、上場企業だと金利が優遇されたりもするらしいので、世の中で言われているように、会社勤めしてる内にローンを組めるならその方が良い。

でも、フリーランスで実績が少ないからといって、まったく審査が通らない、ということはない、ということを身をもって経験できたので、世の中のフリーランスな人の参考になれば。

そういえば、以前のエントリで紹介した マンガ はじめて家を建てました! のご夫婦も、旦那様がデザイナー、奥様が漫画家でどちらもフリーランスだけど、審査が通ったことがマンガで描かれていた。

住宅ローンの話になると、固定金利と変動金利、どちらが有利か、という話になるけれど、自分の場合は固定金利のフラット35しか審査が通らなかったので、どちらか悩む必要がなくて、却って良かったかな、とも思う。

また、現在のフラット35の金利は低い水準で推移してるし、一定の基準を満たせばフラット35Sが適用できて、10年間(または5年間)は金利が0.6%下がるし、毎月の返済額の見通しが長期にわたって立てやすいので、フラット35で十分満足している。

ファイナンシャルプランナーの方には、通常は固定金利と変動金利、それぞれの特徴について詳しく説明するんだけど、これだけ収入があれば、繰り上げ返済ガンガンできて、そういう人にとって多少の金利差はあまり関係ないので、固定でも変動でもどっちでもいいですよ、とは言われた。

そんな感じで、おそらくすぐには審査通らないだろうし、家づくりについてはゆっくり進めよう、と思っていたら、予想に反して通ってしまったので、フラット35を利用する、という前提で家づくりを進めることにした。